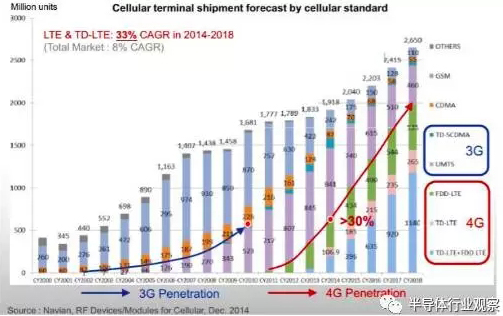

2010 年起因為從2G 進入3G 時代(2010~2013) ,帶動智慧行動裝置高速起飛,帶動了射頻前端代工廠商業(yè)績騰飛。但是2013 后因為有Si 制程的PA 高性價比的替代品出現(xiàn)(CMOS PA/MMPA) ,使得出現(xiàn)產(chǎn)業(yè)替代危機。

但到了2013年后,壓抑產(chǎn)業(yè)的不利因子逐漸消失淡化(因為高通與Skyworks推出Si制程MMPA , CMOS PA , 主打高性價比策略) 。緊接著,時代潮流轉(zhuǎn)進高頻多頻帶無線通訊后(eg 4G) , 不管是高中低階, 4G手機滲透率開始起飛,更有利的是所需PA組件用料從以往3G的3~5顆,4G要變多到4~6顆,其他像是WIFI 11.ac ,基站的射頻模組等等也是需要多加用料。這就增長了對射頻器件的需求。

由于3-5族的組件物理特性遠優(yōu)于Si制程組件(低耗、體積小、放大效率佳、高頻線性度佳等等) , 故風水轉(zhuǎn)回3-5族組件,這就讓相關(guān)的產(chǎn)業(yè)鏈廠商大放異彩。其中砷化鎵晶圓代工龍頭穩(wěn)懋就是最大的受益者。

穩(wěn)懋:全球最大的砷化鎵晶圓代工龍頭

穩(wěn)懋成立于1999年10月,是亞洲首座以六吋晶圓生產(chǎn)砷化鎵微波通訊芯片的晶圓制造商,自2010年為全球最大砷化鎵晶圓代工廠。

公司主要從事砷化鎵微波集成電路(GaAs MMIC)晶圓之代工業(yè)務,提供HBT、pHEMT微波集成電路/離散組件與后端制程的晶圓代工服務,應用于高功率基站、低噪聲放大器(LNA)、射頻切換器(RF Switch)、手機及無線區(qū)域網(wǎng)路用功率放大器( PA )與雷達系統(tǒng)上。

砷化鎵電晶體制程技術(shù)分為三類:

A.異質(zhì)接面雙極性電晶體(HBT)B.應變式異質(zhì)接面高遷移率電晶體(pHEMT)

C.金屬半導體場效電晶體(MESFET)。

公司所提供是HBT和pHEMT,頻譜范圍由1GHz到100GHz,滿足低頻到高頻應用。

射頻模組中的各電路產(chǎn)品中,功率放大器(PA)系以HBT來設(shè)計,而微波開關(guān)器(RF switch)則利用D-mode pHEMT來設(shè)計。

公司領(lǐng)先全球研發(fā)于六吋砷化鎵基板,同時制作二種以上高效能之組件,以整合芯片制程上之技術(shù),并縮小射頻模組電路面積、降低成本。公司在0.25微米的pHEMT制程擁有領(lǐng)先技術(shù),在制程縮微方面,也已經(jīng)切入0.1微米領(lǐng)域,高階制程持續(xù)領(lǐng)先同業(yè)。

穩(wěn)懋為全球第一大砷化鎵晶圓代工廠,制程與技術(shù)都自行開發(fā)而非客戶技轉(zhuǎn)( 宏捷科由Skyworks 技轉(zhuǎn)) ,全球產(chǎn)生量市占率約20% ,代工市場市占率50% 以上,目前月產(chǎn)能約24000 片。產(chǎn)品應用為手機相關(guān)營收50-55 %, WiFi 比重30-35 %,利基型產(chǎn)品(Infrastructure) 15-20 %。另外, HBT 用于手機PA ,營收占比60-70 %, PHEMT 主要用于switch ,營收占比20-30 %, BiHEMT 用于利基型產(chǎn)品例如IOT ,營收占比小于5 %。客戶包含Avago( 營收占比約30%~40% 為最大客戶) 、Skyworks 、RFMD 、Anadigics 、Murata 等國際大廠與中國白牌手機供應商RDA 。

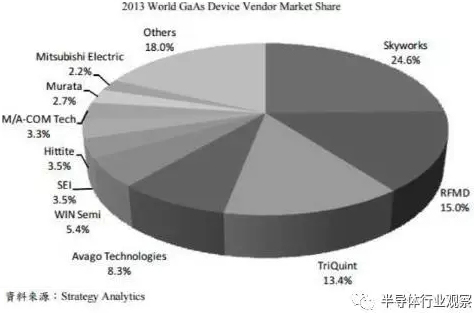

2013 年度砷化鎵組件市場( 含IDM) 總產(chǎn)值為64.7E 美元,較2012 年成長11% ,其中穩(wěn)懋產(chǎn)值市占率為5.4% 排行第五。

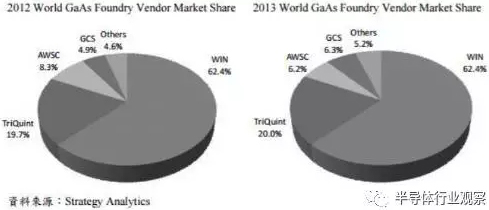

2013 年代工市場規(guī)模為5.65E 美元,其中穩(wěn)懋市占率為62.4% ,為全球大一大砷化鎵晶圓代工廠商。

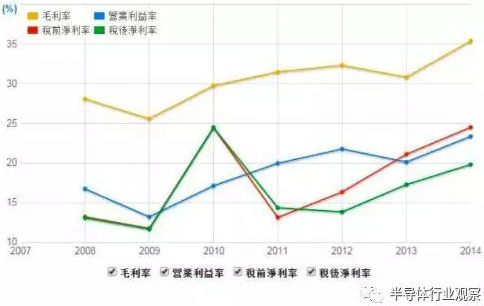

拜產(chǎn)線多樣化與產(chǎn)品組合優(yōu)化外,該公司毛利率穩(wěn)定維持在30~35% 左右,營業(yè)利益率與凈利率也尚屬平穩(wěn)。

2016年,公司宣布跨入光通訊市場,并自建EPI,主要提供美國、日本、加拿大客戶客制化一條龍生產(chǎn)服務,包括磊晶、二次磊晶及光電組件制造,材料及組件特性描述、測試服務;其中,磊晶與光電制造能力可供2、4吋的磷化銦基板使用。

競爭者狀況

根據(jù)Strategy Analytics之研究報告,2015年全球砷化鎵組件市場(含IDM 廠之組件產(chǎn)值)總產(chǎn)值約為81.2億美元,較2014年之74.3億美元成長9.3%。

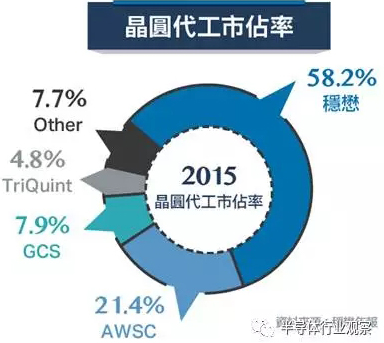

以整體市場來看,穩(wěn)懋的市占率為4.7%,僅次于skyworks、Qorvo與Avago等IDM大廠,若以晶圓代工市場來看,穩(wěn)懋市占率為58.2%,穩(wěn)居首位,宏捷科以約21%的市占率居于第二。

觀察穩(wěn)懋與同業(yè)宏捷科的競爭關(guān)系,第一:宏捷科是Skyworks技術(shù)轉(zhuǎn)移,并且從中獲得主要訂單,這也造就宏捷科2014-2015年因為蘋果Iphone熱賣而大幅成長,往后成長率又迅速回落的狀況,而且Skyworks也有自有產(chǎn)能需消化的要素在內(nèi)。

而穩(wěn)懋技術(shù)屬于自有,除了與Avago擁有穩(wěn)定的合作關(guān)系外,客戶分布狀況也較平均,抽單風險較為分散。

除了宏捷科之外,中國的競爭者也虎視眈眈,例如在LED產(chǎn)業(yè)崛起的三安光電有意進入砷化鎵產(chǎn)業(yè),因為制程學習需求與廠商合作關(guān)系臺灣廠仍具有領(lǐng)先優(yōu)勢。

砷化鎵產(chǎn)業(yè)的功率放大器PA是最要的營收來源,那么是否有新技術(shù)能夠取代之將會是左右產(chǎn)業(yè)的關(guān)鍵,半導體CMOS制程的PA即與穩(wěn)懋的GaAs制程不同,擁有價格較低、產(chǎn)能穩(wěn)定的優(yōu)點,但受限于物理特性無法取代。

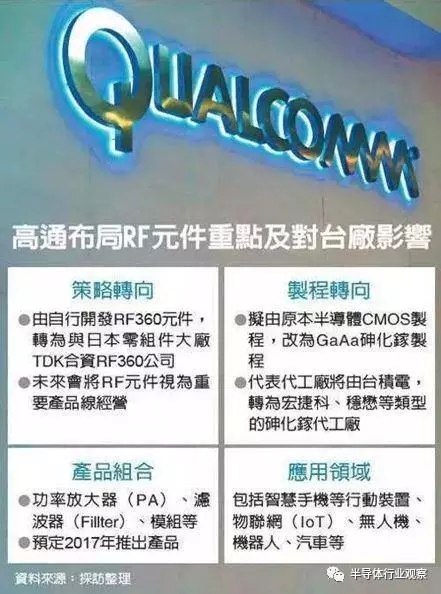

2014年高通(Qualcomm)并購CMOS PA供應商Black Sand,為其RF360方案補強,一度引起市場討論,但在2016初宣布轉(zhuǎn)回砷化鎵制程,并預計于2017年開始尋找代工廠,一來受益代工廠如穩(wěn)懋及宏捷科,一來也展現(xiàn)對于砷化鎵制程暫時仍難以取代之。

日前高通在這塊有了新的進展,他們宣布與TDK合資,在新加坡設(shè)立了新公司「RF360 Holdings Singapore」,該信公司中,高通占有51%的股份,而TDK占49%。高通計劃在未來的新公司中持續(xù)投入30億美金。TDK旗下從事射頻模組業(yè)務的子公司EPCOS,會將部分業(yè)務分拆出來成立「RF360」。

由于高通計劃在2017年推出新的砷化鎵PA,市場預期,今年會開始尋找合適代工廠,最快年底就會有樣品,明年就能上市。

RF360之前是由臺積電八寸廠制造,再搭配自家手機芯片出貨。

相較高通推出自家PA等RF組件,競爭對手聯(lián)發(fā)科則是采合作方式,在手機公板上認證Skyworks、Avago、RFMD及天津的唯捷創(chuàng)芯(Vanchip)的組件,避免周邊零組件供應出現(xiàn)長短腳現(xiàn)象。

這次高通RF組件策略轉(zhuǎn)向砷化鎵制程,將使得宏捷科、穩(wěn)懋等代工廠有機會受益,至于對臺積電的影響則有待觀察。

高通CEO Steve Mollenkopf回應時表示,與TDK合作推出的“gallium arsenide PAs”(即砷化鎵PA)將于2017年生產(chǎn),這是一個比較合適的時間點,屆時會再尋找合適的應用市場。

穩(wěn)懋在產(chǎn)業(yè)中具有龍頭地位,同時在技術(shù)與客戶關(guān)系上都處于領(lǐng)先狀況,產(chǎn)業(yè)整體狀況4G智能型手機高速成長期已過,在下一波風潮來之前會處于較為低迷,在IoT與5G時代到臨的前提之下,砷化鎵市場的成長前景依然穩(wěn)健,端視穩(wěn)懋是否能維持其競爭能力。

但是穩(wěn)懋具有可持續(xù)的競爭優(yōu)勢: 除了無線通訊/ 光通訊/ 衛(wèi)星通訊下的產(chǎn)業(yè)順風車外,其戰(zhàn)略位置也相對重要,因為國際砷化鎵產(chǎn)業(yè)IDM 大廠近年來已不再擴張產(chǎn)能,為了節(jié)省資本資出,晶圓的業(yè)務都釋出給專業(yè)的代工廠如穩(wěn)懋、宏捷科等等,專注在技術(shù)研發(fā)業(yè)務上。加上穩(wěn)懋的技術(shù)都是自行研發(fā),并不像宏捷科是由IDM 大廠(Skyworks) 技轉(zhuǎn),研發(fā)能量與營運風險相對穩(wěn)健。

加上4G 的成長率與滲透率皆樂觀看待,另根據(jù)Skyworks 估計, WiFi 相關(guān)終端應用從2012~2016 復合成長率為20% ,其中較高規(guī)格之802.11ac(5GHz 須使用3-5 族組件) 在2013~2016 之復合成長率為400% ,到2020 全球搭載WiFi 之終端產(chǎn)品數(shù)量將達700 億。砷化鎵還是大有可為。

粵公網(wǎng)安備 44030902003195號

粵公網(wǎng)安備 44030902003195號